DURCHWACHSENES ERSTES HALBJAHR

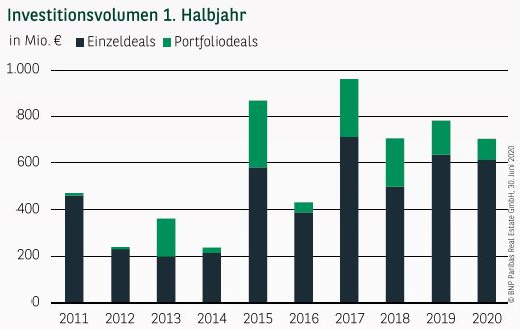

Der Kölner Investmentmarkt erreichte im ersten Halbjahr ein Transaktionsvolumen von gut 700 Mio. €, was vor dem Hintergrund des extrem anspruchsvollen Marktumfelds ein durchaus vorzeigbares Ergebnis darstellt, zumal der 10-Jahresschnitt um 22 % übertroffen wurde. Interessanterweise lag die Anzahl der abgeschlossenen Deals mit etwas mehr als 20 genauso hoch wie im Vorjahreszeitraum, nur das durchschnittliche Umsatzvolumen pro Verkaufsfall fiel etwas niedriger aus. Im Unterschied zu den meisten anderen A-Städten in Deutschland speist sich der Investmentumsatz in der Domstadt dabei zum größten Teil aus Einzeldeals (88 %), während Paketverkäufe und Unternehmensübernahmen nur eine untergeordnete Rolle spielen. Dies legt nahe, dass die jeweiligen Investoren die rheinische Metropole im Rahmen ihrer Investmentkriterien ganz gezielt in den Fokus genommen haben. Trotz allem hat die Corona-Epidemie auch auf dem Kölner Investmentmarkt ihre Spuren hinterlassen: So profitiert der Markt besonders vom guten Jahresstart (464 Mio. €), während das Ergebnis im zweiten Quartal mit 238 Mio. € spürbar niedriger ausgefallen ist.

MITTLERES GRÖSSENSEGMENT DOMINIERT

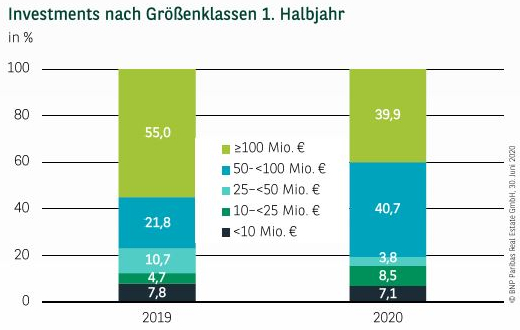

Die Verteilung der Investments nach Größenklassen wird im ersten Halbjahr 2020 in besonderer Weise vom „Mittelbau“ geprägt, also der Deal-Kategorie zwischen 50 und 100 Mio. €, die dank gleich fünf Transaktionen auf knapp 41 % des Gesamtumsatzes kommt. Großtransaktionen über 100 Mio. € steuern 40 % zum Ergebnis bei, wobei in diesem Zusammenhang besonders der von BNP Paribas REIM getätigte Kauf des ersten Bauabschnitts des Großprojekts „I/D Cologne“ zu nennen ist, im Rahmen dessen in Köln-Mülheim ein erstklassiger Bürostandort entstehen soll. Die kleineren und mittleren Volumenklassen bis 50 Mio. € zeichnen zusammengenommen für lediglich knapp 20 % des Transaktionsvolumens verantwortlich.

BÜROIMMOBILIEN KNAPP GESCHLAGEN

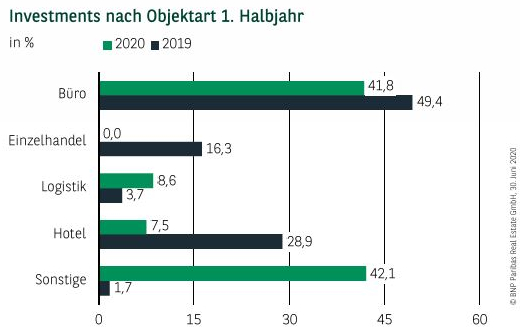

Büroimmobilien erreichen im ersten Quartal mit knapp 42 % des Gesamtumsatzes ausnahmsweise nur den zweiten Platz in der Assetklassen-Verteilung, während bei Einzelhandelsimmobilien bislang noch gar kein nennenswerter Umsatz registriert werden konnte. Logistikobjekte und Hotels machen sich unterdessen mit einem Ergebnisbeitrag von immerhin 8 bzw. 9 % bemerkbar. Der mit gut 42 % auffällig hohe Anteil der Sammelkategorie „Sonstige“ ist vor allem auf den Verkauf eines großvolumigen Mixed-Use-Objekts sowie auf mehrere Grundstücksdeals zurückzuführen.

CITYRAND PROFITIERT VON GROSSTRANSAKTIONEN

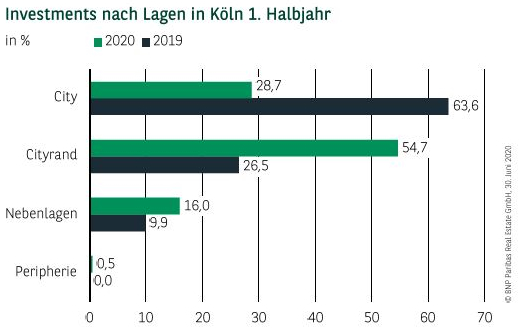

Die Verteilung des Umsatzes nach Lagekategorie spiegelt vor allem die Verortung der großvolumigen Deals wider. Zwar wurden in den zentralen Lagen einige Verkäufe registriert, die im Schnitt aber ein überschaubares Volumen aufwiesen, sodass die City aktuell nur auf einen Beitrag von knapp 29 % kommt. Hier zeigt sich, dass das Investmentprodukt im Core-Bereich nach wie vor knapp bemessen ist. Der Cityrand hingegen profitiert deutlich von Großtransaktionen und vereint deutlich mehr als die Hälfte des Umsatzes auf sich. Neben dem bereits erwähnten Verkauf des I/D Cologne in Mülheim sind hier auch mehrere stattliche Grundstücksdeals zu nennen. Darüber hinaus können die Nebenlagen ihr Ergebnis auf 16 % ausbauen, was ein deutlicher Hinweis darauf ist, dass die Domstadt auch außerhalb der Innenstadt für Investoren attraktiv ist.

SPEZIALFONDS FÜHREN DAS FELD AN

Die Investorenlandschaft gestaltet sich im ersten Halbjahr sehr ausgeglichen, wobei gleich fünf Investorengruppen auf zweistellige Umsatzanteile kommen. Mit einem Marktanteil von gut einem Viertel zeigen sich Spezialfonds besonders kauffreudig, während Projektentwickler knapp 22 % zum Gesamtergebnis beisteuern. Das Podium wird komplettiert von Family Offices, die für 17 % des Gesamtumsatzes verantwortlich zeichnen. Aber auch Versicherungen und Equity/Real Estate Funds hinterlassen mit einem Marktanteil von knapp 12 bzw. 10 % deutliche Spuren auf dem Kölner Investmentmarkt.

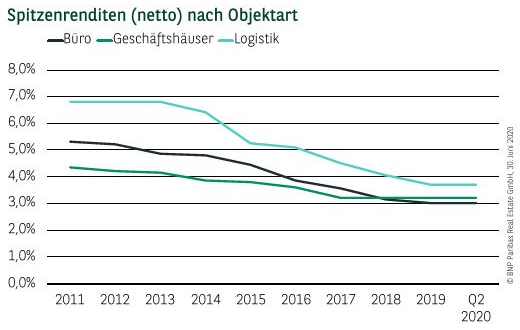

RENDITEN STABIL AUF NIEDRIGEM NIVEAU

Anders als von vielen Marktteilnehmern erwartet, ist es im Zuge der Maßnahmen zur Eindämmung der Corona-Epidemie bis dato zu keinen signifikanten Marktverwerfungen gekommen. Zwar machen sich verteuerte Finanzierungen mitunter in der Kaufpreisfindung bemerkbar, das Preisniveau zeigt sich insbesondere im Core-Bereich dank der unverändert hohen Nachfrage jedoch weiterhin sehr stabil. Die Nettospitzenrendite für Büros lag im ersten Halbjahr nach wie vor bei 3,00 %. Für innerstädtische Geschäftshäuser in Top-Lage sind weiterhin 3,20 % anzusetzen, und Logistikimmobilien notieren bei 3,70 %.

PERSPEKTIVEN

Allen Unkenrufen zum Trotz zeigt sich der Kölner Investmentmarkt bislang durchaus krisenresistent. Auch wenn weiterhin Unsicherheit bezüglich der weiteren konjunkturellen Entwicklung besteht, kann bereits eine deutliche Aufhellung des Stimmungs-Sentiments festgestellt werden, von der auch die Kölner Immobilienwirtschaft profitieren dürfte. Vor dem Hintergrund möglicher Aufholeffekte erscheint ein Jahresumsatz im Bereich von bis zu 2 Mrd. € nicht mehr unerreichbar.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.06.2020