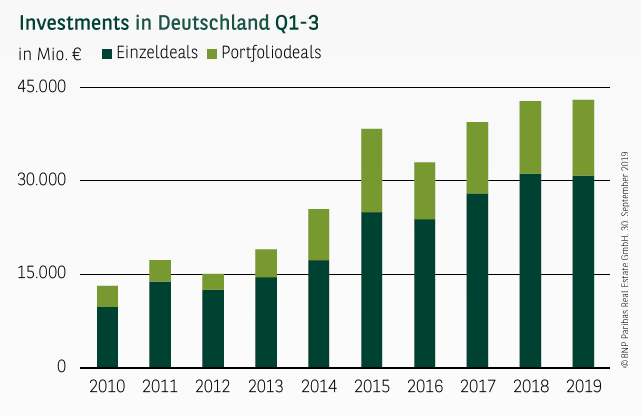

VORJAHRESERGEBNIS ERNEUT ÜBERTROFFEN: 43,1 MRD. €

In den ersten drei Quartalen 2019 wurden knapp 43,1 Mrd. € in Gewerbeimmobilien investiert. Damit liegt das Ergebnis leicht über dem bereits außergewöhnlichen Vorjahresumsatz. Nur in den ersten drei Quartalen 2007 wurde ein höheres Transaktionsvolumen registriert. Rechnet man noch die Investitionen in Wohnimmobilien (ab 30 Einheiten) hinzu, die sich auf 13,6 Mrd. € belaufen, ergibt sich ein Umsatz von fast 56,7 Mrd. €. Die sich abschwächende Konjunktur spiegelt sich bislang auf den Investmentmärkten also nicht wider. Gleiches gilt für eine ganze Reihe von globalen Risikofaktoren; auch diese haben das Käuferinteresse nicht sinken lassen. Auf Einzeldeals entfallen gut 30,8 Mrd. € und damit lediglich 1 % weniger als im Vorjahr, als eine neue Bestmarke aufgestellt wurde. Damit hat sich ihr Anteil am gesamten Transaktionsvolumen etwas verringert, beläuft sich aber immer noch auf fast 72 %. Zugelegt haben demgegenüber Paketverkäufe, die 12,25 Mrd. € zum Ergebnis beitragen (+5 %).

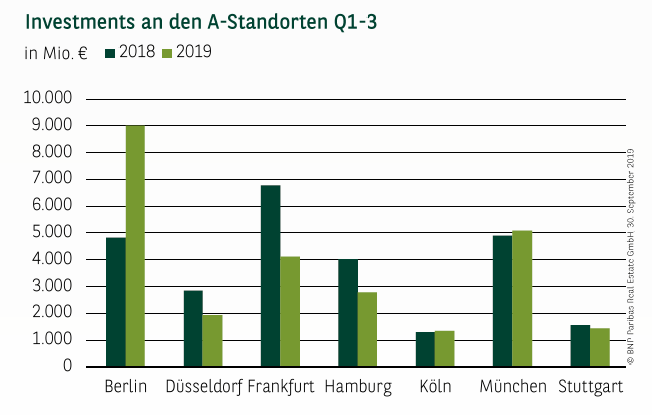

AUCH A-STANDORTE ERNEUT BÄRENSTARK

Die deutschen A-Standorte (Berlin, Düsseldorf, Frankfurt, Hamburg, Köln, München, Stuttgart) steuern gut 25,7 Mrd. € und damit 60 % zum Transaktionsvolumen bei. Dieses Resultat liegt nur unwesentlich (-2 %) unter der Bestmarke des Vorjahres. Nicht zu bremsen ist Berlin, wo bereits Objekte für 9 Mrd. € neue Eigentümer fanden, womit der Vorjahreswert noch einmal fast verdoppelt wurde. Positiv entwickelt hat sich der Umsatz auch in München, wo 5,08 Mrd. € das zweitbeste Resultat aller Zeiten darstellen. Auch der Kölner Markt steht mit knapp 1,36 Mrd. € glänzend dar. Platz drei im bundesweiten Ranking belegt Frankfurt mit gut 4,13 Mrd. €. Zu wenig Produkt ist für die niedrigeren Resultate in Hamburg mit 2,78 Mrd. € und Düsseldorf mit 1,93 Mrd. € der entscheidende Grund. Stuttgart hat sich mit gut 1,43 Mrd. € gut geschlagen und das zweitbeste Ergebnis aller Zeiten erzielt.

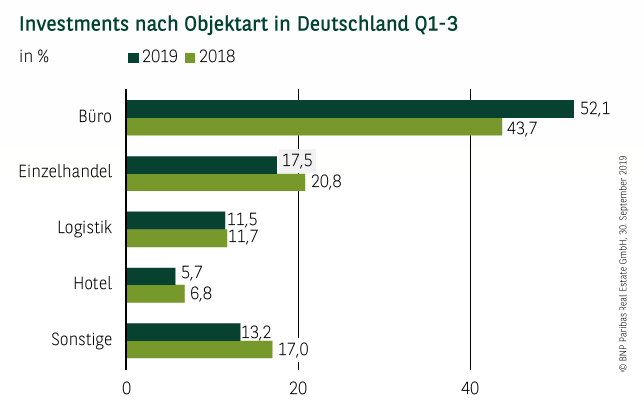

BÜROS TRAGEN ÜBER DIE HÄLFTE BEI

Mit einem Anteil von gut 52 % am Umsatz liegen Büroobjekte mit Abstand an der Spitze. Die erzielten gut 22,4 Mrd. € bedeuten gegenüber dem Vorjahreswert eine nochmalige Steigerung um 20 %. Auf Rang zwei folgen Handelsimmobilien mit gut 7,5 Mrd. €, was einem Rückgang um 15 % entspricht. Die Anpassungsprozesse im Retail-Bereich sind noch nicht abgeschlossen, was sich auch auf den Investmentmärkten widerspiegelt. Nahezu auf Vorjahresniveau bewegen sich Logistikobjekte mit 4,97 Mrd. € und einem Anteil von 11,5 %, die sich damit auf einem deutlich höheren Niveau als in der Vergangenheit eingependelt haben. Hotelverkäufe fallen knapp 16 % niedriger aus und tragen 2,46 Mrd. € bei.

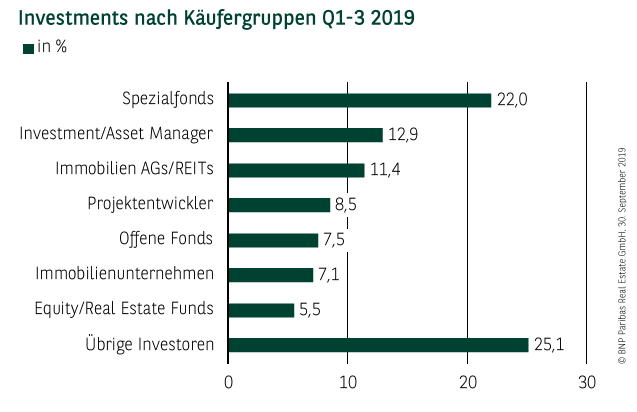

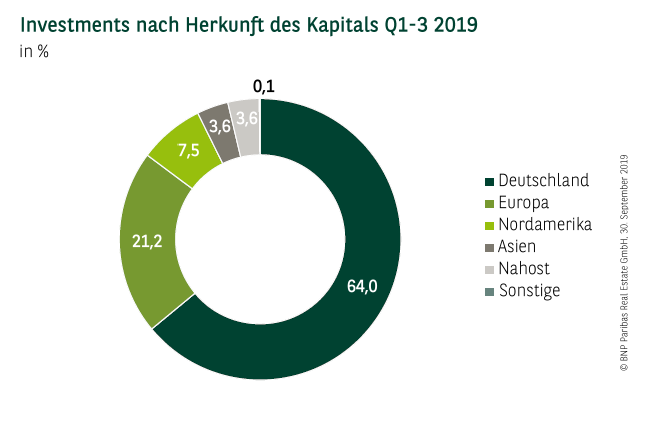

ANTEIL AUSLÄNDISCHER INVESTOREN RELATIV STABIL

Der Anteil ausländischer Käufer zeigt sich relativ stabil. Insgesamt haben sie rund 36 % zum Umsatz beigetragen und bewegen sich damit leicht unter dem langjährigen Schnitt. Bezüglich der Herkunft der Käufer zeigen sich die grundsätzlichen Strukturen unverändert. An der Spitze stehen mit gut 21 % europäische Anleger, gefolgt von nordamerikanischen Investoren, die 7,5 % beitragen. Etwas geringer fiel die Beteiligung asiatischer Anleger und von Käufern aus dem Nahen Osten aus, die jeweils für knapp 4 % des Umsatzes verantwortlich zeichnen. Es spricht aber vieles dafür, dass sich dieser Anteil im Jahresverlauf noch erhöhen wird.

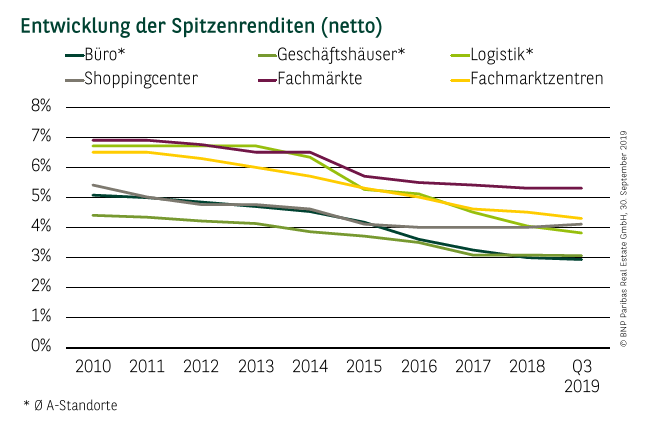

RENDITEN GEBEN WEITER NACH

Die hohe Marktdynamik kommt in weiter gesunkenen Büro-Spitzenrenditen zum Ausdruck. In Berlin, München, Frankfurt und Hamburg haben sie im dritten Quartal noch einmal um fünf Basispunkte nachgegeben. Teuerster Standort bleibt Berlin (2,65 %), gefolgt von München mit 2,75 % sowie Frankfurt und Hamburg mit jeweils 2,90 %. Außerhalb der vier Top-Standorte, also in Köln, Düsseldorf und Stuttgart, notieren sie weiter bei 3,10 %. Die deutlichste Yield Compression verzeichnen Logistikobjekte, die aktuell bei 3,80 % liegen. Mit jeweils 2,80 % haben sich Geschäftshäuser in München sowie in Berlin im 12-Monats-Vergleich leicht verteuert und somit den Abstand auf Hamburg (3,00 %), Frankfurt (3,10 %) sowie Düsseldorf, Köln und Stuttgart (alle 3,20 %) ausgebaut. Bei Fachmarktzentren sind sie seit Jahresende 2018 um 20 Basispunkte auf 4,30 % gesunken. Damit nähern sie sich den Shoppingcentern an, die 10 Basispunkte zugelegt haben und bei 4,10 % notieren.

PERSPEKTIVEN

Die Dynamik der Investmentmärkte wird auch in den letzten drei Monaten anhalten. Ausschlaggebend hierfür sind vor allem die noch länger sehr attraktiven Finanzierungsbedingungen sowie die nach wie vor kaum vorhandenen Anlagealternativen, die annehmbare Eigenkapitalrenditen bei überschaubarem Risikoprofil in Aussicht stellen. Solange nicht einer der momentan vorhandenen globalen Krisenherde außer Kontrolle gerät, werden Immobilien gerade für Großinvestoren weiterhin eins der wichtigsten Anlageziele bleiben. Dies gilt nicht zuletzt in einer vergleichsweise stabilen Volkswirtschaft wie Deutschland. Berücksichtigt man darüber hinaus, dass sich eine ganze Reihe von großvolumigen Einzel– sowie Portfoliodeals auf der Zielgeraden befinden, ist erneut von einem außergewöhnlich hohen Transaktionsvolumen auszugehen. Für das Gesamtjahr zeichnet sich aus heutiger Sicht ein Investmentumsatz zwischen 58 und 60 Mrd. € ab. Aber auch ein erneutes Überschreiten der 60-Mrd.-€-Schwelle liegt durchaus im Bereich des Möglichen. Vor diesem Hintergrund kann für den einen oder anderen Standort eine weitere leichte Yield Compression im laufenden Jahr ebenfalls nicht ausgeschlossen werden.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.09.2019