DURCHSCHNITTLICHES ERGEBNIS TROTZ CORONA-EFFEKT

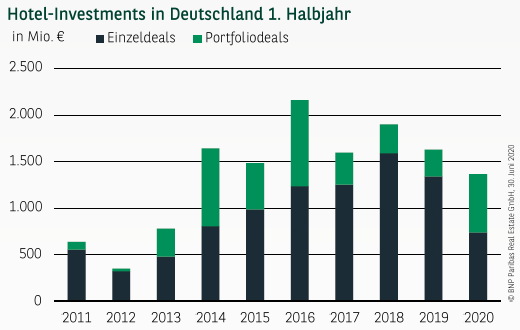

Nachdem der Hotel-Investmentmarkt einen fulminanten Jahresstart hingelegt hat, kommen die Folgen der Corona-Epidemie im zweiten Quartal stärker zum Tragen, als in jeder anderen Assetklasse. Lag der Investmentumsatz im ersten Quartal noch bei etwa 1,1 Mrd. €, kamen im zweiten Quartal nur noch knapp 279 Mio. € dazu, was das schlechteste Quartalsergebnis seit Q2 2013 darstellt. Allerdings war in Anbetracht des fast vollkommenen Einbruchs des nationalen und internationalen Tourismus- und Geschäftsreisemarktes infolge der globalen Maßnahmen zur Eindämmung der Corona-Pandemie schon im Vorfeld mit einer abwartende Haltung seitens der Hotelinvestoren gerechnet worden. Insgesamt liegt das Halbjahresergebnis mit knapp 1,4 Mrd. € im Schnitt der letzten zehn Jahre, wobei der Portfolioanteil mit etwa 46 % ungewöhnlich hoch ausfällt. Dabei ist zu berücksichtigen, dass über die Hälfte hiervon auf Hotels entfällt, die Bestandteil der Übernahme der TLG durch Aroundtown sind.

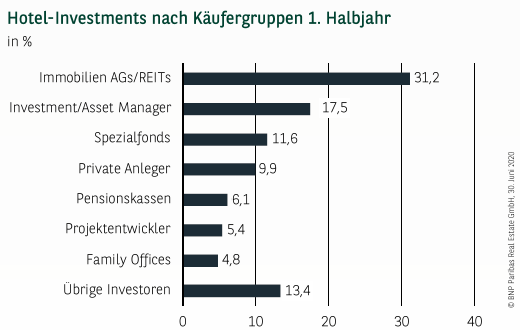

IMMOBILIEN AGs/REITs AN DER SPITZE

Die bereits in den letzten Jahren relativ stark im Hotelsegment aktiven Immobilien AGs/REITs haben ihren Marktanteil zur Jahresmitte weiter ausgebaut und sich mit gut 31 % an die Spitze des Investorenrankings gesetzt. Getrieben wurde diese Entwicklung wiederum in starkem Maße durch die TLG-Übernahme durch Aroundtown. Auf zweistellige Umsatzanteile kommen darüber hinaus noch Investment Manager (17,5 %) sowie die traditionell hotelaffinen Spezialfonds, die knapp 12 % zum Transaktionsvolumen beisteuern. Mit einer Vielzahl kleinerer Transaktionen und einem Ergebnisanteil von fast 10 % machen sich auch private Anleger auf dem Hotelmarkt durchaus bemerkbar. Für weitere 6 % des Resultats sind Pensionskassen verantwortlich, während Projektentwickler und Family Offices jeweils etwa 5 % Umsatzanteil verbuchen.

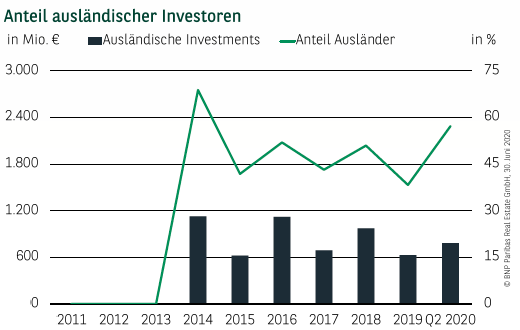

AUSLÄNDISCHE INVESTOREN DOMINANT

Der Hotel-Investmentmarkt wird traditionell stark von internationalen Anlegern geprägt. Zum Halbjahr 2020 erreichen ausländische Investoren einen Marktanteil von gut 57 %, was den höchsten Wert seit 2014 darstellt und nicht zuletzt der angesprochenen Übernahme geschuldet ist. Mit einem Investmentumsatz von 345 Mio. € haben sich Investoren aus dem Nahen Osten an die Spitze der ausländischen Käufergruppen gesetzt, aber auch europäische Anleger sind mit einem Transaktionsvolumen von insgesamt 331 Mio. € stark in Erscheinung getreten.

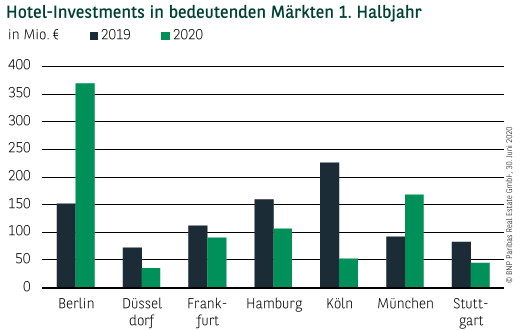

A-STANDORTE BEHAUPTEN SICH AUF HOHEM NIVEAU

Trotz der schwierigen Marktbedingungen konnten die deutschen A-Standorte ihr Investmentvolumen im ersten Halbjahr 2020 mit gut 867 Mio. € auf hohem Niveau stabilisieren (-3 %), wobei der Löwenanteil des Umsatzes auf das erste Quartal entfällt und die großen Metropolen des Landes in besonderer Weise von dem hohen Anteil an Portfolioverkäufen profitieren. Hierbei sticht vor allem Berlin hervor, das nicht nur überproportional am TLG-Deal partizipiert hat, sondern mit dem Verkauf des Nhow Hotels Berlin-Friedrichshain auch den größten Einzeldeal des Jahres vorweisen kann. Damit kommt die Hauptstadt auf einen Gesamtumsatz von fast 370 Mio. €, was ein Plus von satten 143 % gegenüber dem Vorjahreszeitraum darstellt. Auf Rang zwei folgt München, das seinen Umsatz mit rund 168 Mio. € um starke 83 % steigern kann. Ein dreistelliges Ergebnis erreicht auch Hamburg mit 106 Mio. €, womit das Q2-Ergebnis 2019 jedoch um ein Drittel verfehlt wurde. Auch Frankfurt kommt mit einem Investmentvolumen von gut 90 Mio. € nicht ganz an den Vorjahreswert heran (-20 %), während Köln mit 53 Mio. € deutliche Umsatzeinbußen hinnehmen muss (-77 %). Auch Stuttgart (45 Mio. €) und Düsseldorf (36 Mio. €) liegen signifikant unterhalb der Vorjahreswerte.

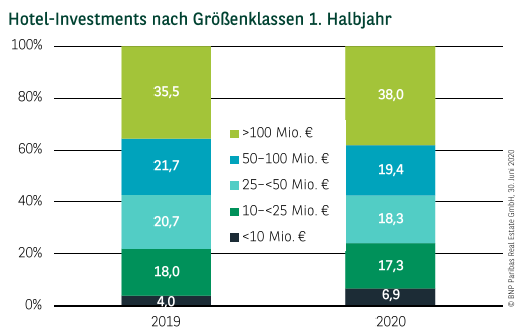

AUSGEGLICHENE GRÖSSENKLASSENVERTEILUNG

Zwar entfällt auf Transaktionen im dreistelligen Millionenbereich mit 38 % der mit Abstand größte Umsatzanteil, allerdings basiert diese Spitzenstellung ausschließlich auf zwei großen Portfolioverkäufen. Bei den Einzeldeals ist dagegen eine ausgeglichene Beteiligung aller übrigen Größenklassen zu beobachten. Verkäufe zwischen 50 und 100 Mio. € machen knapp 20 % des Ergebnisses aus, auch die Klasse zwischen 25 und 50 Mio. € steuert gut 18 % bei. Bemerkenswert ist zudem der mit gut 17 % relativ hohe Anteil der Hotel-Deals zwischen 10 bis 25 Mio. €, genauso wie die Tatsache, dass über 7 % des Resultats auf Häuser bis zu 10 Mio. € entfällt. Dies unterstreicht, dass die Käuferbasis trotz aller Widrigkeiten grundsätzlich sehr breit aufgestellt ist.

PERSPEKTIVEN

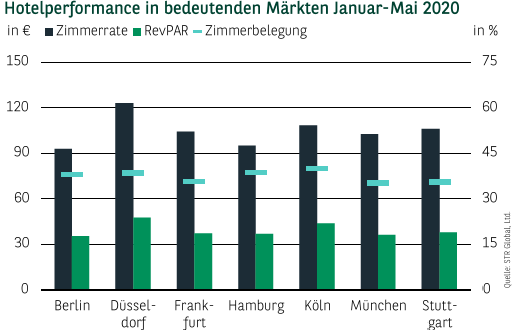

Der starke Jahresauftakt kann nicht darüber hinwegtäuschen, dass der Hotelmarkt durch die Corona-Krise stark in Mitleidenschaft gezogen wurde. Zwar haben die Lockerungen der vergangenen Wochen auch bei den Hoteliers vereinzelt für Aufatmen gesorgt. Die Auslastungszahlen sind jedoch noch immer weit vom Vorkrisenniveau entfernt. Hier zeigt sich nach den umfangreichen Lockerungen aber bereits wieder ein klarer Aufwärtstrend, von dem auch Hotel-Investments im zweiten Halbjahr profitieren sollten. Wie auch in anderen Assetklassen dürfte in der nächsten Zeit eine stärkere Berücksichtigung des Risikoprofils zu beobachten sein. Vor allem erprobte Konzepte an Top-Standorten mit langfristigen Mietverträgen werden aber weiterhin auf eine breite Investorennachfrage treffen.

Dieser At a Glance ist einschließlich aller seiner Teile urheberrechtlich geschützt. Eine Verwertung ist im Einzelfall mit schriftlicher Zustimmung der BNP Paribas Real Estate GmbH möglich. Das gilt insbesondere für Vervielfältigungen, Bearbeitungen, Übersetzungen, Mikroverfilmungen und die Einspeicherung und Verarbeitung in elektronischen Systemen.

Die von uns getroffenen Aussagen, Informationen und Prognosen stellen unsere Einschätzung zum Zeitpunkt der Erstellung dieses Berichts dar und können sich ohne Vorankündigung ändern. Die Daten stammen aus unterschiedlichen Quellen, die wir für zuverlässig erachten, aber für deren Richtigkeit und Genauigkeit wir keine Gewähr übernehmen. Dieser Bericht stellt explizit keine Empfehlung oder Grundlage für Investitions- oder Ver-/ bzw. Anmietungsentscheidungen dar. BNP Paribas Real Estate übernimmt keine Gewähr und keine Haftung für die enthaltenen Informationen und getroffenen Aussagen.

Herausgeber und Copyright: BNP Paribas Real Estate GmbH | Bearbeitung: BNP Paribas Real Estate Consult GmbH | Stand: 30.06.2020